Приказ о создании резервов по отпускам и сомнительным долгам: образец 2024 года

ТК РФ предоставляет всем работникам права на ежегодный оплачиваемый отпуск. Каждый работодатель несет обязательные расходы на:

- отпускные;

- либо денежную компенсацию за неиспользованные дни.

Компании и ИП планируют отдых всех сотрудников заранее. Для этого составляется особый документ — график отпусков.

Продолжительность ежегодного отдыха для работников составляет 28 календарных дней, но для некоторых категорий предусмотрен удлиненный отпускной период (ст. 115 ТК РФ).

Компенсация за не использованные работником отпускные дни выплачивается при увольнении.

Поэтому организации необходим запас денег, из которого будут выплачиваться не только отпускные или компенсации, но и взносы во внебюджетные фонды. Вот что такое резерв отпусков простым языком — запас отпускных, который создается в текущем периоде, а используется в будущем.

Деньги на 2022 год резервируем в 2022-м, а в 2022 году зарезервируем средства на 2024 год.

Эксперты КонсультантПлюс разобрали создание и восстановление резерва на оплату отпусков в налоговом учете. Используйте эти инструкции бесплатно.

Кто создает

В бухгалтерских нормативах закреплено, кто обязан создавать фонд оплаты отпусков — это обязанность не только государственных организаций, но и всех юрлиц. Исключение сделано только для организаций, которые ведут упрощенный бухучет. Для коммерческих организаций и НКО обязанности прописаны:

- в пункте 3 ПБУ 8/2010;

А в ФСБУ для госсектора «Выплаты персоналу» указано, как посчитать резерв отпусков в бюджетном учреждении, автономной и казенной организации (приказ Минфина № 184 от 15.11.2019). Это федеральный стандарт обязателен к применению с 1 января 2021 года.

к содержанию ↑С какой периодичностью это делать

Главная задача — сделать так, чтобы у организации всегда были деньги на выплату отпускных и компенсаций. На отчетную дату объем зарезервированных денег равняется той сумме, которую пришлось выплатить работникам, если бы они одновременно ушли на ежегодный отдых.

В ФСБУ «Выплаты персоналу»: как часто учреждению следует производить корректировку начисленного резерва на отпуска — ежемесячно, ежеквартально или за год. А в коммерции отчетной датой назначают конец года, то есть 31 декабря (ПБУ 8/2010).

Но специалисты считают, что оптимальный вариант — формирование резерва по отпускам в бухучете в последний день каждого квартала.

к содержанию ↑Как рассчитать

- По каждому сотруднику.

- По всем сотрудникам учреждения.

- По группам персонала.

Подходящий вариант организация тоже выбирает сама и закрепляет его в учетной политике.

Методика 1: персонифицированный расчет

Вот формула, как рассчитать резерв по отпускам на 2022 год, если организация решает считать отпускной запас по каждому сотруднику:

- РО — резерв отпусков;

- К — остаток не использованных сотрудником дней отдыха;

- ЗП — его среднедневной заработок.

Также надо определить сумму запаса на оплату страховых взносов. Для этого используется формула:

- Рсв — запас расходов на страховые взносы;

- С — ставка страховых взносов.

Просуммировав оба полученных значения, получим сумму, которая резервируется для оплаты отдыха.

к содержанию ↑Пример расчета по методике 1

Приведем пример расчета резерва отпусков на 2022 год: в организации числятся три работника. Данные по ним таковы:

- Иванов: остаток отпускных дней — 5 календарных дней, среднедневной заработок — 2000,00 руб.;

- Петров: остаток дней — 12 календарных дней, среднедневной заработок — 1200,00 руб.;

- Сидоров: остаток дней — 8 календарных дней, среднедневной заработок — 1000,00 руб.

Для начала считаем отпускные и взносы по каждому работнику.

Ставки по страховым взносам составляют:

- ПФР — 22 %;

- ФСС — 2,9 %;

- ФФОМС — 5,1 %;

- ФСС на травматизм — 0,2 %.

Таким образом, суммарная ставка для расчета = 22 + 2,9 + 5,1 + 0,2 = 30,2 %.

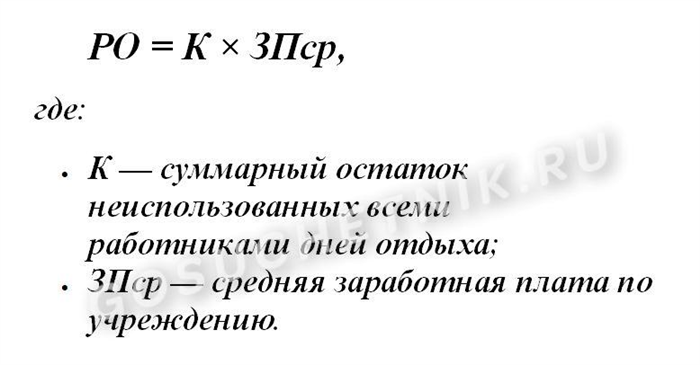

к содержанию ↑Методика 2: расчет по учреждению

В этом случае используется такая формула:

Сумму страховых взносов определяем так:

Методика 3: по категориям работников

Самая сложная формула, выглядит она так:

- К1, К2, К3 — неиспользованные дни оплачиваемого отдыха по каждой категории работников;

- ЗПср1, ЗПср2, ЗПср3 — средняя зарплата для каждой категории работников.

Запас на страховые взносы считаем по формуле:

Как отразить в учете бюджетного учреждения

Какие проводки использовать для коммерции и НКО

Помимо этого, бухгалтеру коммерческой организации и НКО понадобятся такие проводки:

Для отпускных и компенсаций:

- дебет — 96 «Резервы предстоящих расходов», субсчет «Резерв на оплату отпусков»;

- кредит — 70 «Расчеты с персоналом по оплате труда».

- дебет — 96 «Резервы предстоящих расходов», аналогичный субсчет;

- кредит — 69 «Расчеты по социальному страхованию и обеспечению».

Что делать, если резервной суммы не хватило

Затем доначислите средства в запас в обычный срок в порядке, который установлен в учетной политике (ежемесячно, ежеквартально).

Закончила факультет журналистики МГУ им. Ломоносова. С 2016 года пишет про бухгалтерский и кадровый учет, госзакупки.

Эти непростые резервы – формирование резерва по сомнительным долгам в 1С: Бухгалтерии

На практике резервы очень часто вызывают у бухгалтеров сложности. Во-первых, потому что нет закрепленной методики их расчета.

А во-вторых, сложности вызывают разные правила формирования резервов в бухгалтерском и налоговом учете, а также алгоритм их начисления в 1С: Бухгалтерии. Поэтому, несмотря на внесенные изменения в нормативные акты по бухгалтерскому учету, обязывающие создавать резервы в бухучете, многие во избежание трудностей их вообще не создают.

Чтобы не нарушать закон, давайте разберемся, так ли уж «страшны резервы».

Для начала выясним разницу между резервами в бухгалтерском и налоговом учете.

В бухгалтерском учете резервы служат для достоверной оценки активов и необходимости представления пользователям подлинных данных об обязательствах компании.

В налоговом же учете резервы – это один из способов законной экономии налогов. Разница между ними, прежде всего, в том, что в бухгалтерском учете создание резервов обязательно, а в налоговом – нет, то есть у хозяйствующего субъекта есть право выбора.

Несмотря на то, что налоговые резервы приводят к уменьшению налога на прибыль, для бухгалтера это оборачивается усложнением бухгалтерского и налогового учета и ведет к возникновению разниц по ПБУ 18/02. Отсюда и вытекает нелюбовь бухгалтеров к резервам и уход от их создания.

Основные виды резервов приведены в таблице:

Основание

п.70 Положения, у тв. Приказом Минфина России от 29.07.1998 № 34н

Обязателен для всех компаний, кроме тех, кто вправе вести упрощенный бухучет

Обязателен, если компания узнала о том, что стоимость вложений существенно снижается. Компании, которые вправе вести упрощенный бухучет, вправе не создавать

п. 21, 38 ПБУ 19/02, п. 19 ПБУ 19/02

На практике компании чаще всего формируют лишь два вида резервов – резерв по сомнительным долгам и резерв на отпуска. В этой статье остановимся чуть подробнее на создании резерва по сомнительным долгам.

Сегодня многие организации сталкиваются с недобросовестными контрагентами, которые несвоевременно погашают свои долги. Это ведет к росту дебиторской задолженности, которая, как известно, отражается в первом разделе баланса.

Но если задолженность контрагента сомнительна и взыскать ее невозможно (например, в случае, когда у контрагента возникли финансовые проблемы), то величина актива баланса будет неоправданно завышена и пользователи не смогут судить по такой отчетности о реальном положении дел компании. Как раз для корректировки балансовой стоимости активов в бухгалтерском учете и создают резерв по сомнительным долгам.

Его цель – сделать бухгалтерскую отчетность достоверной, чтобы внешние и внутренние пользователи отчетности могли в полной мере судить по ней о финансовом положении организации.

Рассмотрим порядок создания резервов в программе 1С: Бухгалтерия 3.0. Для этого воспользуемся условным примером. Допустим, между компанией ООО «Пуговица» и контрагентом ООО «Авангард» заключены:

ООО «Пуговица» формирует резервы по сомнительным долгам и в бухгалтерском, и в налоговом учете.

Прежде всего, для создания резервов в бухгалтерском и налоговом учете необходимо настроить учетную политику.

Для формирования резервов в бухгалтерском учете на панели разделов нужно выбрать «Главное» — «Настройки» — «Учетная политика» и в открывшемся окне установить флажок «Формируются резервы по сомнительным долгам»:

Для настройки формирования резервов в налоговом учете нужно перейти на вкладку «Настройка налогов и отчетов»:

В открывшемся окне перейти в раздел «Налог на прибыль» и установить флажок «Формировать резервы по сомнительным долгам»:

Следующим шагом будет установка сроков расчетов с покупателями, по истечении которых задолженность для расчета резервов будет признаваться сомнительной.

В программе это можно сделать двумя способами:

1) если в договоре с контрагентом установлен конкретный срок оплаты по договору, то этот срок можно сразу отразить в справочнике «Договоры». В нашем случае этот срок известен и составляет 5 дней, поэтому мы установим его в договоре контрагента:

2) если срок оплаты по договору не установлен, то можно для всех договоров с покупателями установить срок в настройках параметров учета.

Настройка через справочник «Договоры» всегда имеет приоритет над настройкой через «Параметры учета». То есть если вы установили один срок в «Параметрах учета», а по конкретному договору указали другое значение в справочнике, то для расчета резервов будет действовать тот срок, который установлен в справочнике «Договоры».

Теперь, когда с установкой начальных параметров, необходимых для расчета резерва, закончили, перейдем непосредственно к расчету резерва. Начисление резерва по сомнительным долгам выполняется при закрытии месяца с помощью одноименной регламентной операции:

Эта регламентная операция начисляет резерв сразу и в бухгалтерском, и в налоговом учете.

Законодательством не закреплен способ расчета резерва по сомнительным долгам в бухгалтерском учете. Правила прописаны в Налоговом кодексе и действуют только для налогового учета.

Поэтому каждый хозяйствующий субъект должен самостоятельно определить способ и метод расчета резервов и прописать это в своей учетной политике. Программой же предусмотрено, что расчет резервов по сомнительным долгам в бухгалтерском учете ведется по правилам налогового учета.

Это означает, что резервы рассчитываются в процентах от суммы долга и зависят от длительности просрочки:

— при сомнительной задолженности свыше 90 календарных дней – в резерв включается полная сумма задолженности;

— если срок возникновения долга находится в диапазоне от 45 до 90 календарных дней включительно – в резерв включается 50 процентов от суммы задолженности;

— на задолженность со сроком возникновения до 45 дней резерв не начисляется.

Если вы тоже имеете задолженность перед вашим должником (т.е. задолженность носит встречный характер), как в рассматриваемом нами примере, то сомнительной признается только та часть долга, которая превышает обязательство.

А вот по состоянию на 31.03.2019 срок возникновения задолженности уже составляет 52 календарных дня, поэтому при выполнении операции «Расчет резервов по сомнительным долгам» за март резерв рассчитается как 50 процентов от суммы задолженности:

При начислении резерва программа формирует проводки:

Дт 91.02 Кт 63 – на сумму начисленного резерва

В налоговом учете при расчете резервов действует ограничение. Это ограничение определяется в ходе выполнения регламентной операции «Расчет долей списания косвенных расходов».

Согласно действующему законодательству, сумма создаваемого в налоговом учете резерва не может превышать 10% выручки от реализации за предыдущий налоговый период (год) или 10% выручки за текущий отчетный период (например, за первый квартал). Это означает, что по итогам отчетных периодов нужно сравнить две величины и выбрать наибольшую из них.

По общему правилу, когда общая сумма резерва, исчисленного исходя из срока возникновения задолженности, превышает 10% выручки за соответствующий период, то сумма резерва нормируется путем умножения на коэффициент. Этот коэффициент рассчитывается как отношение суммы резервов по нормативу к общей сумме резервов, исчисленных исходя из срока возникновения задолженности.

Как мы видим, суммы начисленного резерва в бухгалтерском и налоговом учете отличаются. Это приводит к образованию постоянных разниц:

Чтобы проверить, верно ли программа рассчитала резерв, а также для документального подтверждения можно сформировать печатные формы справки-расчета. Эти справки формируются путем нажатия левой кнопки мыши на строке «Расчет резервов по сомнительным долгам». Из выпадающего меню нужно выбрать пункт «Резервы по сомнительным долгам»:

Провалившись в Настройки, можно выбрать вид показателей справки:

Справку можно сформировать отдельно по данным бухгалтерского учета, налогового учета или по показателям бухгалтерского учета с постоянными и временными разницами:

Приказ о создании резерва по отпускам: образец

Любая компания постоянно сталкивается с проблемными аспектами планирования и учета своих доходов и затрат. Существует ряд обязательных выплат, которые наниматель должен выплачивать подчиненным вне зависимости от показателя доходности предприятия.

К таким выплатам, в частности, относится зарплата и сопутствующие суммы, например, средства на оплату отпусков. Как следствие, управленцы должны создать резерв, который поможет оптимизировать планирование издержек на оплату труда, а также обеспечит работников гарантией своевременного предоставления финансов.

к содержанию ↑Общая информация в части формирования резерва по отпускам

Под резервом на оплату отпусков понимается специфический источник накопления средств компании, который должен расходоваться на предоставление компенсаций сотрудникам за неизрасходованный отпуск и выплаты взносов во внебюджетные структуры. Такой резерв создается в текущем периоде на будущий, то есть, подобная мера является стратегической для предприятия.

В 2021 году рассматриваемый резерв должны формировать все компании, что обеспечивает персонал фирмы соответствующими гарантиями. Данное положение закреплено в Приказе Минфина РФ (ПБУ 8/2010) № 167-н от 13.12.2010г., а также в ФЗ № 402 от 06.12.2011г.

Резерв на создание отпусков должен формироваться на отчетную дату, например:

- на каждое 30/31 число ежемесячно. Несмотря на то, что данный вариант является наиболее трудозатратным, он, тем не менее, наиболее популярный и одобряемый контролирующими инстанциями, так как при таком темпе оформления документации по резерву сведения о ресурсах значительно легче держать под контролем;

- на итоговую дату завершения квартала. Рассматриваемый способ формирования резерва является менее трудозатратным чем первый, и наиболее показательным относительно демонстрации эффективности конкретных затрат компании;

- последний день года – 31 декабря. Это наиболее простой вариант создания резерва, однако он правомерен исключительно для тех предприятий, которые подают отчетность раз в год.

Конкретную дату формирования резерва компания должна определять самостоятельно, закреплять ее в Учетной политике и в дальнейшем следовать установленному правилу.

Наиболее распространенными бухгалтерскими проводками в рамках процедуры формирования резерва по отпускам являются:

- Начислен резерв: Д-т − 20, 25, 26, 44, 08 и т.д., К-т – 96. При этом в балансе данная сумма должна отражаться в графе 1540.

- Начислены отпускные средства из резерва: Д-т − 96, К-т – 70.

- Начислены взносы во внебюджетные структуры: Д-т 96, К-т – 69.

В обстоятельствах, когда предприятию не хватает финансовых средств резерва для осуществления соответствующих выплат, то превышающий остаток по счету 96 будет перенесет в стандартном порядке на счета 20, 25, 26, 44.

Порядок исчисления резерва по отпускам

Порядок исчисления рассматриваемого резерва должен закрепляться компанией в Учетной политике. Существуют такие способы расчета резерва:

- Резерв исчисляется на основании среднедневного дохода всех работников.

- Расчет резерва упрощается посредством определения среднего дохода не каждого отдельного сотрудника, а коллектива в целом.

- Резерв формируется посредством определения нормативного значения соответствующих отчислений на основании данных с предыдущего года.

Первый вариант расчета резерва состоит из таких этапов:

- Подсчет числа неизрасходованных дней отпуска сотрудника, с учетом периодов дополнительного оплачиваемого отдыха.

- Исчисление среднедневного дохода каждого сотрудника определенной группы. Уместно использовать стандартный порядок расчета указанного показателя для выявления объемов отпускных средств, а также компенсации за неизрасходованные дни отдыха.

- Определение объема отпускных, которые предназначаются конкретному сотруднику на отчетную дату, учитывая взносы во внебюджетные формирования.

- Суммирование по всем сотрудникам полученного объема отпускных, принимая во внимание взносы во внебюджетные фонды. Данная величина и будет являться итоговым размером резерва.

Второй способ исчисления объема резерва предполагает такие этапы:

- Выявление общего числа неизрасходованных дней отдыха сотрудников, учитывая дополнительный отпуск за счет нанимателя на дату формирования резерва.

- Определение среднедневного дохода по каждой категории работников за отчетный период.

- Определение итоговой суммы резерва для одной группы персонала уместно посредством использования следующей формулы: Объем резерва = (Среднедневной доход категории сотрудников + Среднедневной доход категории сотрудников * Тариф отчислений во внебюджетные образования) * Суммарное число дней отпуска, на которые вправе претендовать работники одной группы.

- Полученные в предыдущем пункте величины по каждой категории сотрудников необходимо суммировать, получив тем самым общий объем резерва.

Третий вариант исчисления резерва по отпускам предполагает такие шаги:

- К 31 декабря за предшествующий отчетный период необходимо выявить норматив отчислений в резерв. После наступления 1 января данный норматив должен оставаться неизменным, даже если за год объем резерва будет изменяться. Определяется рассматриваемый норматив по такой формуле: Сумма затрат на оплату отпусков и предоставление компенсаций за неизрасходованный отдых (без учета выплат во внебюджетные структуры) за предшествующий отчетный период / Объем затрат на оплату труда сотрудников (без учета отчислений во внебюджетные образования).

- Исчисление суммы взносов в резерв на каждую отчетную дату года. Подобный расчет происходит по формуле: Объем отчислений в резерв = (Объем дохода группы персонала + Объем страховых отчислений с зарплаты работников) * Норматив отчислений, определенный ранее.

- Суммирование по всем категориям работников полученной величины резерва.

Резервы отпусков: проводим инвентаризацию и готовимся к 2022 году

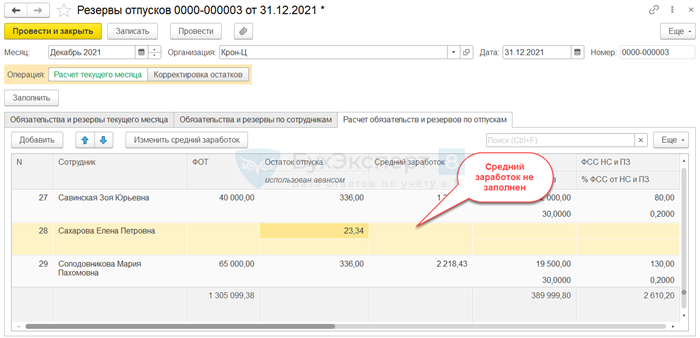

Инвентаризация оценочных обязательств по отпускам проводится ежегодно в декабрьском документе Резервы отпусков ( Зарплата – Резервы отпусков ). При заполнении документа в декабре ЗУП 3.1 игнорирует настройки учета резервов для организации и выполняет инвентаризацию по единому для всех алгоритму:

- Определяется остаток дней отпуска по каждому работнику.

- По всем сотрудникам рассчитывается средний заработок на конец года.

- Сумма резерва на конец года определяется как произведение [Остаток дней отпуска] * [Средний заработок]. Расчет одинаков или для БУ и для НУ.

- Рассчитывается средняя ставка взносов за год по принципу [Доходы, облагаемые взносами за год] / [Сумма взносов за год].

- Сумма обязательства по взносам на конец года рассчитывается как произведение [Сумма резерва, полученная на шаге 3] * [Средняя ставка взносов за год, полученная на шаге 4].

- Определяется сумма резервов по отпускным и взносам, накопленная на 1 декабря. Программа берет данные из ноябрьского документа Резервы отпусков .

- Сумма резерва к доначислению / списанию рассчитывается как разница [Исчислено резерва на конец года] – [Накоплено резерва на 1 декабря].

Если рассчитываете резервы по нормативному методу, то расчет обязательств в декабре будет кардинально отличаться от расчета резервов в других месяцах. Если же ведете расчет обязательств по методу МСФО, то различий будет меньше. Вот основные:

- расчет ставки взносов. При применении метода МСФО в январе-ноябре вычисляется ставка страховых взносов за конкретный месяц. При заполнении документа Резервы отпусков за декабрь учитываются данные о начислениях и взносах за весь год

- расчет обязательств в НУ. Если формируете резервы по отпускам в налоговом учете, то применять в течение года метод МСФО для НУ нет возможности. НК РФ предусматривает только нормативный метод расчета резервов. В январе-ноябре расчет резервов в НУ выполняется по нормативному методу, а в декабре проводится инвентаризация и расчет резервов в НУ ведется аналогично методу МСФО

Заполнение показателей взносов в документе «Резервы отпусков»

Сумма исчисленных взносов в декабрьском документе Резервы отпусков может не совпадать с общей суммой взносов по сотруднику за год. ЗУП 3.1 не просто включает в документ все начисленные взносы, а проверяет, с каких доходов исчислены взносы и входят ли эти доходы в расчет среднего для отпуска.

Также ставка страховых взносов в декабрьском документе может отличаться от ставки взносов, по которой рассчитывались страховые взносы по сотруднику в течение года. На это могут влиять следующие события:

- доходы сотрудника в течение года превысили предельную базу для исчисления взносов

- изменились обстоятельства расчета взносов. Например, работнику присвоена инвалидность или изменился статус иностранца

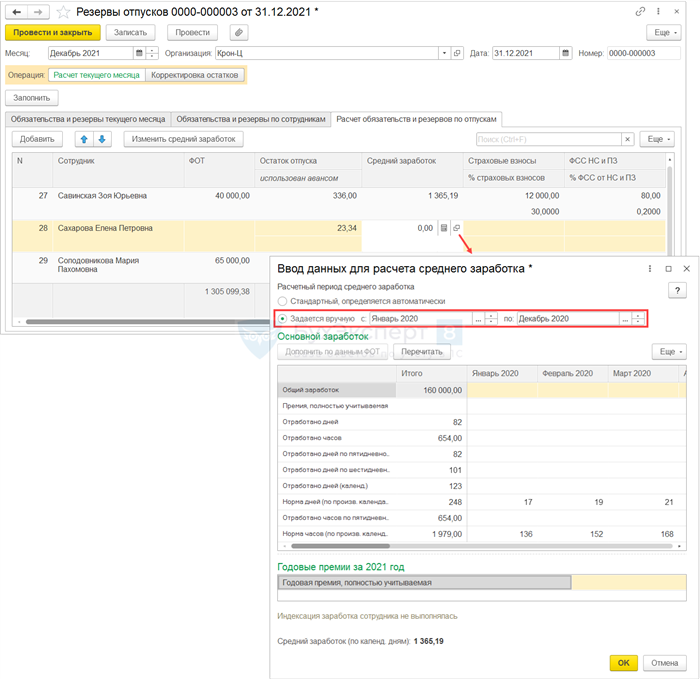

Нюансы инвентаризации резерва по сотрудницам в декрете

При заполнении декабрьского документа Резервы отпусков возможны ситуации, когда средний заработок сотрудника не определился. Как правило, это работницы в отпуске по уходу за ребенком, у кого в текущем году не было заработка.

Чтобы средний заработок по декретнице заполнился, нужно открыть форму расшифровки среднего и изменить расчетный период.

Следующая